BTC/HKD-1.2%

BTC/HKD-1.2% ETH/HKD-1.21%

ETH/HKD-1.21% LTC/HKD-0.82%

LTC/HKD-0.82% ADA/HKD-1.42%

ADA/HKD-1.42% SOL/HKD-0.36%

SOL/HKD-0.36% XRP/HKD-0.84%

XRP/HKD-0.84%我一個月后希望我的加密貨幣能賺10%就好。傻了嗎?現在是牛市,我下個月錢不賺到兩三倍是不會滿足的。一個市場,一種行情,依舊存在著一百種投資人,不變的定律是在市場的投資人都想獲利,而這就是一門好生意。

隨著流動性挖礦的爆發,DeFi已經漸漸地讓在區塊鏈圈子的人重視,在Compound、YFI等熱門項目炸天般的成長后,大家也漸漸有了一個共識:DeFiisabigthing!那么,一個靈魂拷問來了,在流動性挖礦的掏金熱潮之后,未來有沒有可能有其他的去中心化應用能夠在未來刮起下一陣旋風?

風險分級的合成資產可能會是一個我們值得好好關注的新方向。

DeFi合成資產的概念始于Synthetix,是能夠將任何資產生成一個價值相等的組合資產,一般來說,合成資產會結合多種衍生品,例如結合股票,債券,貨幣背后的期貨、選擇權等資產。

在合成資產的概念下,我們能夠更靈活的應用更多手邊的加密資產。目前除了在Synthetix上的合成資產外,還看到了像Lien提出的合成資產和無超額抵押穩定幣,以及像HakkaFinance所提出的結構化基金,都是利用風險分級的概念,為DeFi市場的資金利用合成資產的概念做出最大化的利用。

Lien如何產生無超額抵押穩定幣

Lien是一個想要透過合成資產的形式,創建基于以太幣的無超額抵押穩定幣和選擇權商品的基礎協議。比較值得注意的是,在過去像MakerDao所鑄造的DAI,為了要維持其價格的穩定,必須有150%的抵押率,也就是說如果我需要鑄造100美金,我必須有價值150美金的抵押物,以確保我們的抵押物的波動不至于影響DAI的價格穩定。然而這也代表全部鑄造超過2億美元的DAI背后至少有超過3億美元的ETH、USDC、BAT、WBTC等等代幣再進行抵押。總歸這樣的原因是因為對于生成DAI的每一位用戶而言,我都必須自己承擔抵押物價格變動的風險。

NFT交易聚合平臺AlienSwap Pro現已上線:5月5日消息,NFT 交易聚合平臺 AlienSwap 發推稱,AlienSwap Pro 現已上線,支持 NFT 熱圖、NFT 訂單簿、數據分析與低 Gas 費。未來將至少有一半空投流向 NFT 社區。

此前報道,NFT 市場 AlienSwap 完成 1200 萬美元戰略融資,NEXT Leader Capital 和 C2 Ventures 領投。[2023/5/6 14:45:54]

但是Lien則是透過不同人對于風險厭惡的程度區別,而創造出了兩種商品,一種是高風險高獲利的LBT(LiquidBondToken)和較為穩定的資產SBT(SolidBondToken),進而再透過SBT這個非常穩定的合成資產產生穩定幣iDOL。

那么,假設我今天在Lien的平臺上存入的是ETH,我就會生成兩種不同類型的債券,一種是穩定的SBT,一種是較為高風險高獲利的LBT。當這兩種在合成資產產生的時候,我們必須要設定一個SBT的到期日,和一個在這個到期日時關于ETH價格的k值。

那么我們就用個簡單的例子來看,到期日來臨時,究竟會發生什么變化:假設今天小明在ETH的價格為400usd時,將他1個ETH生成等值200美元的LBT和等值200美元的SBT,并將SBT的到期日設定為一個月,預期價格的k值設定為440usd。當一個月后,ETH的價格變成是500usd,那么,如果張三買入了SBT,那么到時他的SBT將能夠以440元的價格先做結算,屆時他的SBT將能兌換回價值200*(440/400)=220usd等值的資金;那么買入LBT的李四則是能夠獲得500–220=280usd的資金。

Aptos與Outlier Ventures合作推出Web3加速器計劃:金色財經報道,Aptos基金會與web3投資公司Outlier Ventures合作推出了Aptos X Outlier Move Accelerator。該計劃將支持基于Aptos協議的初創公司,主要關注游戲、社交、DeFi、NFTs和區塊鏈基礎設施。

該項目將在加州帕洛阿爾托進行12周。第一批項目的申請目前正在進行中,將于4月中旬結束。參與者將獲得指導、教育和10萬美元的資助。第一批學生將于2023年5月親自參加。[2023/2/27 12:31:14]

但是,今天換成另一個情況,如果到期日之時,ETH價格只剩下300usd,那么這時候張三的SBT一樣可以獲得200*(440/400)=220usd的資金,此時李四的LBT最后就只能換回80usd等值的資金。

也就是說,行情好的時候LBT的持有者多賺,可以達到杠桿的效果,但是行情不好的時候,幣價的下跌對LBT的影響是加倍的,因此適合高風險的玩家。SBT恰好相反,因為到期日到了之后,他擁有優先清算的權利,因此幾乎可以確定價格的穩定。

此時我們可以說,SBT的價值基本上是不會有太大變化的。Lien協議就是利用這樣的特性,用SBT在無超額抵押的情況下生成了穩定幣iDOL,那么那么換句話說,任何鑄幣人就不需要進行像生成DAI所需的超額抵押,來處理過去在Maker上因為避免抵押物品的價格波動而造成抵押價值不足的問題,因為這些風險在Lien的系統中,已經被愿意承擔風險的LBT持有人所承受。

萊特幣創始人Charlie Lee分享萊特幣9大價值主張:萊特幣創始人Charlie Lee在推特上分享了萊特幣的價值主張:1.在每個交易所都有高流動性;2.ATM支持數量排名僅次于比特幣;3. 3.5億PayPal用戶可以使用;4.灰度LTCN信托規模1.04億美元;5. 99% Scrypt算力占有量;6. MWEB的互換性/隱私性;7.低廉的交易費用和快速的TXN8.轉賬價值超5000億美元;9. 運行9年+時間,零宕機。[2020/12/22 16:04:59]

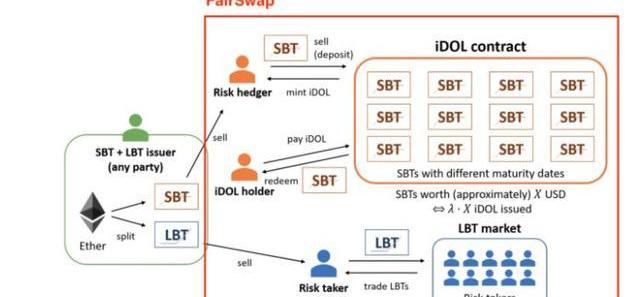

iDOL的使用場景,資源:https://lien.finance/pdf/LienFairSwapWP_v1.pdf

如此一來,LBT、SBT、iDOL就成為了一個可以交易的市場,因此Lien團隊也推出了一個專屬的交易所FairSwap,用來讓這些合成資產和穩定幣得以交易,在交易和代幣鑄造的過程中,Lien協議的平臺幣Lien代幣也從鑄幣和平臺交易手續費中抽取了費用,從而完成價值捕獲的動作。

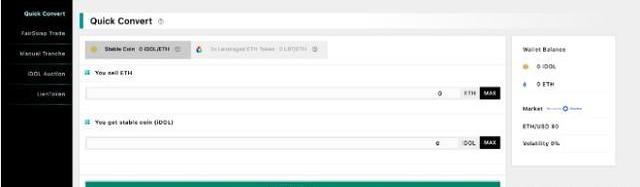

目前根據Lien團隊表示,Lien協議將對鑄造iDOL穩定幣的使用者收取0.2%的費用,使用FairSwap則是的費用,而Lien代幣的持有者則可以在這些過程中享有折扣。

動態 | Andreas Antonopoulos支持Liebowitz的法律團隊領導針對Bitfinex等的集體訴訟:金色財經報道,比特幣安全專家Andreas Antonopoulos于1月27日提交宣誓書,支持Liebowitz的法律團隊領導針對Bitfinex及其附屬公司的集體訴訟。 Antonopoulos想通過他所看到的的該團隊在Kleiman與澳本聰一案中的表現證明其專業知識。據悉,近幾個月來,Bitfinex、Tether和iFinex被提起了四項集體訴訟。本周初,首席法官下令將這四個案件合并。但是,由誰來領導該訴訟的問題仍然存在。[2020/1/30]

Lien的代幣使用場景圖,資源:https://medium.com/lien-finance/lien-token-metrics-f9e7bae3e407

目前Lien協議也是由匿名的團隊開發,合約已經步上主網,并且通過Certik團隊的審計,LienToken目前除了10%的PreSale外尚未流通,Fairswap截稿前也還尚未上線。未來Lien的LBT在FairSwap能有怎么樣的獲利空間,以及iDOL如何在各個DeFi應用上被打開,會決定Lien的成長空間。

Lien的合成資產的交易平臺FairSwap的界面

合成資產的市場目前還尚未被打開,但是朝著這條道路前進的項目都已經有今年都有爆炸性的成長,例如Synthetix、UMA以及Nest。

聲音 | Charlie Lee:加密將在未來成為主流:據AMBCrypto消息,萊特幣創始人李啟威(Charlie Lee)在舊金山區塊鏈周上表示,2017年BTC價格上漲可能是由ICO熱潮引起的。他稱,人們喜歡賭博和賺錢,所以人們很容易讓ICO和人們投資這些ICO。不認為會有另一次ICO爆炸,但認為加密將在未來成為主流。每個人都用它來付款,這需要一些時間,但它會發生。[2018/10/11]

CSF:風險分級的結構化基金

在了解Lien的過程中赫然發現,日前也有一款很有意思的產品,加密貨幣結構型基金CryptoStructuredFunds,也是透過不同程度的風險分級,來讓對于風險承受程度不同的用戶,可以購買不同風險回報的投資商品。

這也是Hakka金融團隊在2019年底的KyberDeFi黑客松中的獲獎作品。簡單來說,結構化基金是將ETH等某些資產,以利率和清算順序去組成的結構化資產。

結構型基金CSF內含的三大要素為:標的物、合約周期、利率。

A.標的物是指用來變成結構化基金的資產:可以為ETH、WBTC、MKR、BAT等發行于以太坊上之ERC代幣。B.合約周期為這個合約可以持續的時間,可以為一個月、三個月、半年,甚至一年。C.利率則是由系統給予優先報酬PreferredShare的預定利率。

按照這三大要素開立標的給予投資者兩種方向的投資選擇:優先報酬PreferredShare與超額報酬ExcessReturn。

這和上述的LBT和SBT有異曲同工之妙,但CSF是以更自由的形式,將他拆分為更多層不一樣利率的基金商品,優先報酬是可以獲得優先利率清償的資金,而超額報酬則是一個利用杠桿來獲得超額報酬,但也可能承受超額損失的風險產品。

舉個例子,今天我們的標的物如果是YFI,然后整體的合約周期是一個月,超額報酬的預定利率是20%,CSF整體的操作過程大致如下:

1、開放購買期間A.優先報酬的投資者將10000美元等值的美元穩定幣DAI存入結構型基金中;并且生成CSFDAI這個ERC代幣作為憑證,以供未來兌換使用,有點像是Balancer的BPT的概念。B.超額報酬的投資者10000美元等值的YFI存入結構型基金中。一樣的,CSF也會生成CSFYFI這個CSF代幣作為憑證。

2、兌換期間在購買結束以后,CSF的智能合約會將產品送到去中心化交易所(DEX)將DAI換成YFI,從CSF的白皮書得知,為了避免大額匯兌所造成像是基于AMM機制的DEX上產生滑點,因此整個兌換期間可能會拉的比較長,例如白皮書的案例就是持續兩周,以演算法少量多次地兌換拉長期間以較穩定的幣價全數兌換完成。

3、閉鎖期間合約周期到達之前,這兩筆資金都不會受到任何的使用。

4、兌回期間經歷一個月的閉鎖期間后,將會有長達兩周的兌回期間,智能合約會自動到去中心化交易所逐批的將當下的YFI換成DAI,直到滿足購買期間選擇優先報酬投入DAI數量的120%兌換完為止。

5、清償期間當DAI兌換完畢后,選擇優先報酬的使用者可以獲得120%的獲利,而剩下的YFI就繼續讓選擇超額報酬的人獲取,如果按真實情況,一個月前的YFI價格大致在4000usd,拿10000美元等值的DAI可以換得2.5個,目前YFI的價格約為30000usd…

恩,如果你對某個ERC20幣種特別看好,CSF會是一個好選擇,等于在低價時強制其他對這個幣不了解或不看好的人,用他的錢買幣給你,同時他也能夠有穩定的收益。但如果你的標的目在鎖定期間結束之后,價格暴跌那么你的虧損也是放大的。

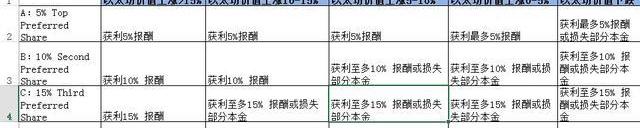

這只是一個簡單的例子,但其實結構化基金還可以分成很多層,這樣也可以用來作為對一個項目看好程度的不同的投資者所玩的杠桿游戲,例如假設我看好YFI能夠看漲20%、Alice看好他能漲100%,Bob認為他能夠漲幅到達150%,那我們就能夠組成一個多層次的結構化基金。

Hakka金融也有給一個圖表來解釋不同多層次的結構化基金在不同的價格走勢時不同利率的投資人的獲利情形:

據目前所知,Hakka金融仍尚未將CSF結構化基金部署在以太坊主網,近期的主力在BlackHoleSwap的開發上,DEMO產品可見于此。目前在價值捕獲的層面,可能在兌換的過程中抽取些許手續費,至于手續費抽取的形式仍然未知,也是值得注意的看點。

你想怎么獲利

總體來說,目前DeFi正在經歷一個前所未有的瘋狂時期,然而不管是Lien或者是Hakka的CSF,目的都是透過所有玩家對于市場的風險承受程度的差異,將資金做到最適合各個不同投資人。這將會讓資金的使用度最大化,也讓大家在金融商品的選用上有更大的靈活性。

更往深一點去想,這樣的合成資產商品,如果不考量產品運營,理論上都具有模組化的效果,任何人都可以有機會去用自己的標的物,以及自己喜愛的利率,去生成自己所想要的LBT/SBT或者結構化基金。讓大家可以基于一套系統下做成自己的生意,那么這個平臺就一定是大生意,因為蛋糕能做多大,取決于蛋糕怎么分。

另外有個有趣的特點是,過往Maker的穩定幣DAI在去年底開始轉為多抵押DAI,但目前尚未接受過合成資產,究竟極為穩定的合成資產產生的代幣iDOL能夠讓人有多大程度地接受,也是市場上值得關注的一個方向。

這也是將DeFi樂高繼續推升的一個重要路線,目前Lien的若干產品都還未上線,CSF也是,都還是處于項目的早期,未來CSF的購買平臺會選擇何者也還未知,都可以適合在DeFi領域中想繼續探險的你持續關注。

*本文是對于DeFi潛力項目的介紹,但不構成對文中提到的Lien或Hakka的投資建議。

參考資料:

Lien白皮書:LienProtocol:iDOLwhitepaperFairSwapLienParameterTuning

原文作者:WilliamsLai,區塊鏈愛好者,Nervos社區參與者和城市規劃師

原文鏈接:IntroductiontoLienprotocolandhisnon-overcollateralizedstablecoin

李玲飛 盤古智庫高級研究員、東北亞研究中心主任 “中日韓文化認同的形成,并不出于中國使用武力或者強權而推行的文化輸出,而是在貿易和民間交流中擴散、依靠眾多“留學僧”和有識之士主動“取經”所完成.

1900/1/1 0:00:00本文共計8053字,“長期主義”。這是智遠的第0125篇成長筆記的分享。“長期主義不僅僅表現在“堅持”層面是一個結合自身愿景,躬身入局,把自己融入并行動的過程.

1900/1/1 0:00:00本文轉自; 慕了!5萬人收到了大紅包!數字人民幣原來長這樣中新經緯客戶端10月13日電(魏薇)數字人民幣終于露出了真容!10月8日,深圳市政務服務數據管理局宣布.

1900/1/1 0:00:00北京時間9月26日凌晨,著名交易所庫幣發生盜幣事件,從比特幣到ERC20USDT以及其它ERC20標準代幣,甚至EOSUSDT都遭受了損失.

1900/1/1 0:00:00“認識自己,把一件事情做好,人首先要認識自己,人往往會被環境、別人干擾。人生是揚長避短不是取長補短,你要發現你自己最強的東西,然后發揮出來.

1900/1/1 0:00:00編者按 《IMI財經觀察》每周末帶您聆聽名家解讀中外金融的發展興替和制度演變,在史海鉤沉之中領略大金融的魅力!中國人民大學財政金融學院教授何平在《中國錢幣》雜志“中國傳統貨幣金融文獻導讀”專欄上.

1900/1/1 0:00:00